Ibovespaは101,926ポイントで2.40%下落して終了した。ドルは、買いで5.047レアル、売りで5.056レアルと、5レアル以上の取引に戻り、1.19%の高値となった。原油価格と鉱石価格が急落し、ブラジルの指数に最も深く関係している企業の株式に影響を与えた。

株式市場の5月は、「5月に売れば消える」という格言を確認する形で実質的に始まった。この言葉は、投資家は今月から株を売って取引所から離れるべきだというもので、それ以降の結果は通常、今年の残りの期間よりも悪くなるためだ。つまり、一時的に市場から離れ、後日、状況が好転したときに戻ってくるのがよいという経験則だ。

株式市場の5月は、「5月に売れば消える」という格言を確認する形で実質的に始まった。この言葉は、投資家は今月から株を売って取引所から離れるべきだというもので、それ以降の結果は通常、今年の残りの期間よりも悪くなるためだ。つまり、一時的に市場から離れ、後日、状況が好転したときに戻ってくるのがよいという経験則だ。

レイバーデーのためB3が休場となった月曜日、ニューヨークで取引されているブラジルETFで、ブラジル株の世界的な参照指数であるEWZは0.81%下落し、B3に上場し米国で取引されている主要ブラジル企業を集めたDow Jones Brazil Titans 20 ADR indexは0.88%下落して取引を終了した。しかし、今回の休暇からの復帰では犠牲者が増えている。

2日(火)、欧州の主要取引所とニューヨークの先物指数が、昨日米国で記録したスポット市場の損失を拡大したため、祝日明けの営業再開は、ブラジル株式市場やほとんどの国際市場にとってさらにネガティブなものとなった。

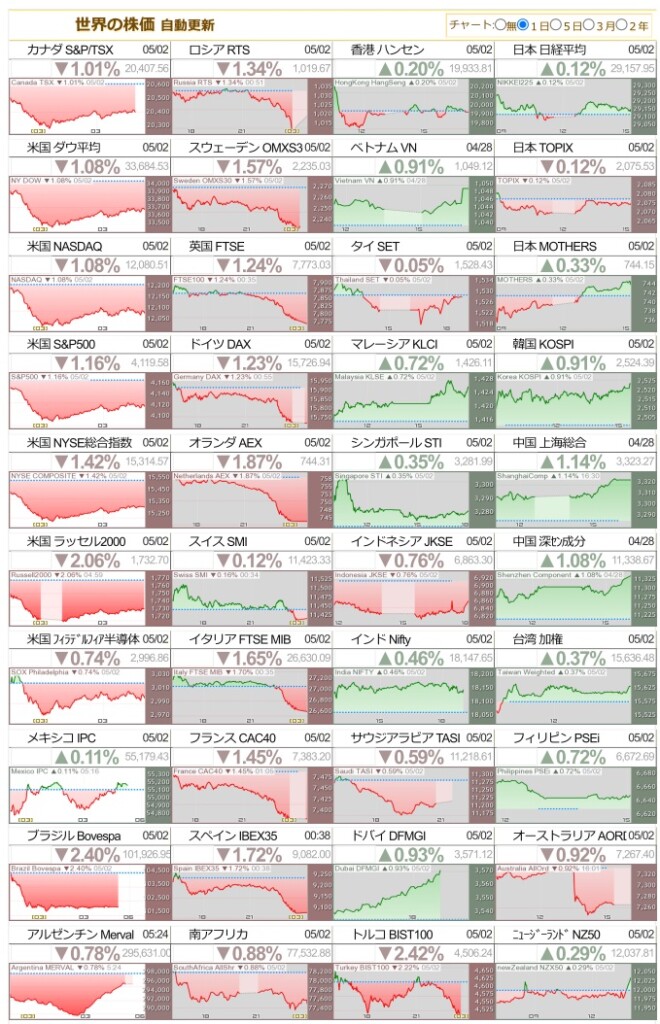

ブレント原油の7月限は5.16%下落し、1バレル75.22米ドルとなった。また、ペトロブラス(PETR3;PETR4)の普通株と優先株は4%以上の下落で引けた。アメリカの主要株価指数のうち、ダウ平均は1.08%下落、S&P500は1.16%下落、ナスダックは1.08%下落した。

中国は、ゼロ・コロナ政策で失っていた活力を取り戻しつつあるが、そのペースは予想より緩やかだ。欧米の金利シナリオは、投資家が景気後退のリスクを織り込んでいることから、警戒感を高めている。

「昨日、JPモルガンがファーストリパブリック銀行を買収したことで、世界最大の経済大国の銀行市場におけるシステミックリスクに対する懸念が(大きく)後退した一方で、連邦準備制度理事会が金融引き締めペースを下げる緊急性はそれほど高くないとの見方が広がった」と、アゴラ・インベストメントスはマーケットコメンタリーで強調している。

米国では水曜日に0.25%の追加金融引き締めが行われるとの予想がほぼ一致しており、投資家も追加調整が可能であることを理解しているようだ。

この見通しは他の市場にも反映され、ドルは他の通貨に対して強く、原油先物は適度な安値で取引され、鉄鉱石先物価格は大連での早い時間に0.97%下落し、トン当たり103.31米ドル相当で取引さ れた。ヴァーレ(VALE3)の普通株は約4%下落した。

レアルは、ドルと比較して悪いパフォーマンスを示した。ノモスのエコノミスト兼パートナーであるAlexsandro Nishimuraは、「米国の銀行セクターに対する懸念の再燃やコモディティの切り下げなど、リスク回避の動きを強める外部要因に加えて、国外でのキャピタルゲインに対する課税がビジネス環境に好ましくないバイアスをもたらし、その悪影響でドルがレアルを上回った」と述べている。

特に、政府が最低賃金の引き上げと所得税の免税範囲の拡大を確認したことで、フォワードカーブからプレミアムが最終的に取り除かれるよう、財政枠組みの承認にさらなる圧力がかかっていると、Ágoraのアナリストは評価している。

一般に、セリックレートの高水準維持は、通貨のリターンをより魅力的にする(キャリートレード操作を刺激する)ため、ブラジル通貨を支える柱として指摘されている。一方、多くの投資家は、この高水準の金利は、大きな財政とインフレの不確実性によるところが大きいと思案している。

「最低賃金の引き上げと公務員の給与再調整が確認されたことに加え、所得税の免税幅が拡大されたことで、新しい財政枠組みのテキストが議会に送られて以来、すでに数字と期待の両方で悪化を見せている財政面に圧力がかかった」と、ガイド・インベスティメントス・チームは顧客向けメモで述べている。

「これらすべての中央銀行の決定は、すでに多かれ少なかれ予想されています。ブラジルでは、セリック金利の年13.75%維持が予想されています。しかし、市場が関心を寄せるのは、3日(水)夜に発表されるコミュニケがどのようなものになるかである」とレバンテ・イデアス・デ・インベスティメントスは評価した。

リオ・ブラボーのエコノミスト、Luca Mercadanteは、金融当局がディスインフレプロセスが進行していることを示す統合的な兆候をまだ持っていないと指摘する。「IPCAの最新データでは、基礎的な指標に改善が見られたが、それでもフォーカス予想にあるように、インフレ率の目標値への収束を保証するものではない。これは、金利の再度の維持につながるはずです。利下げは9月に開始され、Selicは13%で今年を終えると予想している」と同氏は指摘する。

FRBについて、レバンテのアナリストは、市場を圧迫している2つの予想も強調している。ひとつは、0.25%ポイントの引き上げで、金利を年率5%から5.25%の範囲に引き上げるというものだ。これは予想され、知られており、そして規定路線となっている。もうひとつは、今年の残りの期間と2024年に金利がどうなるべきかというビジョンだ。

「水曜日に予想される引き上げが、10回連続の引き上げの最後のものになるという大きな確信がある。そして、金利が低下し始めるという、それほど大きな確信があるわけではありません。最も楽観的な人は今年の後半に、最も悲観的な人は来年の初めに、金利が低下すると予想している。これと異なる兆候があれば、金融資産の価格に衝撃波が走るかもしれない」と指摘する。

投資家は、米国の債務上限をめぐる対立を背景に、この決定から目を離すことができない。ジャネット・イエレン米財務長官は、米政府が1カ月以内に資金を使い果たす可能性があると述べた。

さらに、4日(木)には欧州中央銀行(ECB)の1日会合がある。状況は米国と似ている。2022年7月から2023年3月にかけて6回連続の利上げがあり、年率マイナス0.50%から3%に進んだ。現在はさらに0.25ポイントの上昇が予定されており、声明文の中でさらなる情報が期待されている。

「すべては非常に予測可能なことです。しかし、中央銀行の世界では、常にサプライズを起こすことができる。火曜日の明け方、RBA(オーストラリア準備銀行)は、現地のSelicであるOCR(Official Cash Rate)を0.25ポイント引き上げ、年率3.85%にし、市場を驚かせました。オーストラリア経済は世界的に見れば比較的小さく、ブラジルとの関係も薄い。しかし、このことは、すべてが予測できるわけではないことを示しています。多くの期待が寄せられる1週間になるだろう」とレバンテは評価する。

慎重な楽観論

BTG Pactualのストラテジストは、ブラジルの投資環境は依然として暗いが、今月は「慎重に楽観的に」スタートしていると述べた。

Carlos Sequeiraとそのチームは、5月の推奨銘柄を記した顧客向けレポートの中で、議会で新しい財政枠組みの議論が始まり、特に規則の施行に関する問題で、法案に何らかの改善が見られると述べている。「ブラジル国内の株式は極めて割安なバリュエーションで取引されているため、税制の枠組みが承認されれば、ブラジルの資産価格にわずかながら好影響を与える可能性があります」

また、米国中央銀行が利上げサイクルを終了する可能性が高い(まだ不確実)ことも、世界および新興市場の株式にとってさらなる支援となる可能性があるとも述べている。

XPにとって、ブラジル株の株価収益率(PER)は7倍で、過去15年間の平均値11倍から30%以上ディスカウントされており、依然として魅力的だとしている。(2日付インフォマネーサイト記事より)