水曜日夜(22日)の金融政策委員会(Copom)の決定直後、市場アナリストがすでに予想していた通り、国内リスク銘柄の反応は中銀声明の内容に否定的だった。金融当局は予想通り金利を年率13.75%に維持し、金融引き締めに戻る可能性を示すいくつかのシグナルを取り除いただけだった。

つまり、中銀は利下げ開始に関する明確なシグナルを示さなかった。市場の一部は、8月の次回会合を含め、利下げに関するより強い示唆を期待していた。

つまり、中銀は利下げ開始に関する明確なシグナルを示さなかった。市場の一部は、8月の次回会合を含め、利下げに関するより強い示唆を期待していた。

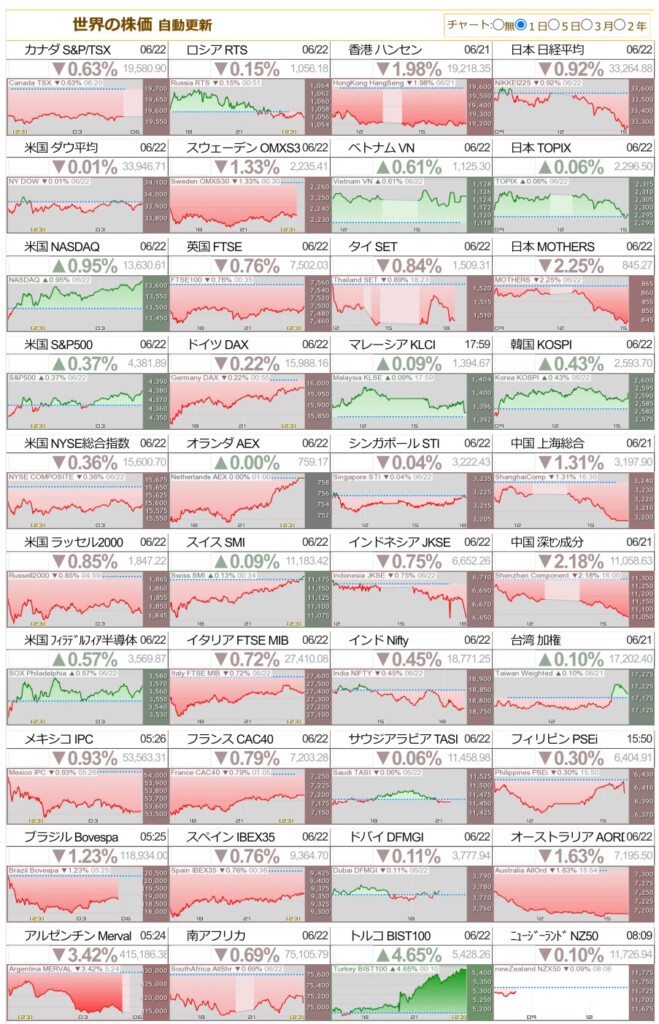

市場の一部は現在、8月または9月に利下げが行われるかどうかは疑わしいと見ており、指数が2022年4月以来の終値の最高値を達成した翌日に、Ibovespaの急落につながった。指数は118,018ポイントの安値に達した後、118,934ポイントと1.23%下落し、118千ポイントを失った。

株式市場では、Selic金利がいずれ低下するとの見通しが、よりポジティブなパフォーマンスを支えており、外国人はここ数週間でそうした動きを強めている。

一方、短期金利は上昇し、長期金利は安定に近づいた。2024年1月物金利は5ベーシスポイント上昇し13.08%、2025年1月物金利は3.5ポイント上昇し11.14%、2029年1月物金利は1ポイント低下し10.79%となった。

バンク・オブ・アメリカのブラジル・ラテンアメリカ戦略担当エコノミスト、David Bekerは、「今回の声明は、より “ハト派的”(インフレ対策に甘い)スタンスに向けた中銀のコミュニケーションの新たな一歩だが、次回会合での利下げを約束するものではない」と述べた。「理事会はデータに左右されるだけでなく、利下げ前に来週のCMNの決定とその後のインフレ期待の改善を待っている」

Mario Mesquitaが率いるイタウ・ウニバンコのマクロ経済リサーチチームは、「我々は、委員会が金利を現在の水準に維持する戦略、すなわち8月の利下げからすぐに出口を示すとは考えていない」と述べた。彼らはまた、Copomが9月に柔軟化サイクルを開始すると予想し、次のステップはインフレ動態、インフレ期待、生産高ギャップ、リスクバランスの推移によって決まると述べた。

Copomのほか、ブラックバード・インベスティメントスの株式デスク責任者、Gustavo Haradaは、原油安(約3%)がこちらの市場にも影響しており、外国では下落の一日だったと指摘した。パウエル米連邦準備制度理事会(FRB)議長は下院での声明で、米国が新たな利上げに踏み切る可能性があり、それは今年後半になるかもしれないと述べた。

キリマ・アセットのAlexandre Mathias CEOは、Copomの決定は予想通りだったが、コミュニケのトーンがやや保守的だったため、8月の利下げから9月の利下げへに少しタイミングがずれたと評価する。「これによる市場への影響は、原則的には、利下げサイクルの開始が延期されたことに対応する、短いDIのわずかな再評価にとどまるだろう」と同氏は断言する。

しかし、同氏はまた、今日の市場ダイナミクスは世界的なシナリオに左右されていると評価する。「イングランド中銀は予想外の利上げを行い、Jerome PowellはFRBによるあと2回の利上げ期待は大きな推測になると述べた」

「その結果、米国の金利は上昇し、小幅なドル高を引き起こし、株式市場の強気継続の障害となっている。Copomとこの世界的な金利の動きの両方、これらの2つのことのために、株式市場は、Ibovespaは2%の下落をテストし、今日より強い実現の動きを経験している」と彼は評価する。

ドルは買いで0.08%小幅上昇し4.771レアル、売りで4.772レアルとなった

Haradaによると、もう一つの要因はCopomに関連しているが、政治的な偏見によるものだという。「維持決定後、ルーラ大統領はSelicの水準は不合理で、中銀の方向性は国の利益に反していると批判しました。そして、政府と中銀の衝突、政治的不安が少し戻り、それが市場にも少し影響を及ぼしている」と分析する。

セッションでは、Ibovespaの大きな下落は、そのような建設、教育、小売業者などの国内消費にリンクされた株式がほとんどであり、それらの多くは、今年の累計で上昇を記録し、金利低下のシナリオで得る。ヴィア(VIIA3)、マガジンルイザ(MGLU3)、コグナ(COGN3)、CVC(CVCB3)、エズテック(EZTC3)、Yduqs(YDUQ3)は4.5%から6%下落した。

しかし、間もなく引き下げが実施されるとの見方が示されなかったことに驚きを隠せないものの、オペレーターは、将来の金利契約に含まれる確率によると、中銀が8月にSelicを0.25%ポイント引き下げる可能性が70%程度であるとの見方を続けている。

ポジティブ・バイアスは継続?

セッションでは、株価の強い下落にもかかわらず、アナリストは、ブラジルの証券取引所のシナリオは依然として肯定的であると評価している。

KilimaのAlexandre Mathiasは、今日のIbovespaの動きは一時的であると指摘する。「私たちの見解では、これは局所的な実現であり、年末までに130,000ポイント程度のものを求めるという市場の視点を変えるものではありません」と彼は評価する。

Copomの決定直後のXPからのライブ放送では、メゾンのチーフストラテジスト、 Fernando Ferreiraは、指数が130千ポイントで今年を終了するという予測で、Ibovespaのための肯定的なビジョンを繰り返した。

XPのチーフエコノミストであるCaio Megaleは、レポートの中で、Copomの戦略はしばらくの間金利を維持するか、すぐに緩やかな金融緩和を開始することであると考えていると指摘した。そのため、中銀の声明文(コミュニケ)は、8月にすでに0.25ポイントの利下げを実施し、その後、Selic金利が11.00%に達するまで0.50ポイントの利下げを実施するという基本シナリオ(4月以降)と一致しているという。

金利低下のこのシナリオは、Ibovespaのポジティブな予測の指針として続くとFerreiraは言う。「株式市場は、過去20年間のSelicの引き下げサイクルの間、CDIよりもはるかに良いパフォーマンスを示した。平均パフォーマンスは、CDIが18%であったのに対し、ほぼ50%でした」

Ferreiraはまた、市場の重要な部分がまだ証券取引所に参入しておらず、それが中期的にブラジル市場を押し上げるために重要であるはずだとも述べている。

「個人投資家はまだ株式市場に戻っていない。機関投資家は多くの償還を続け(…)、年金基金は過去最低の配分に達した。過去2年間、証券取引所を支えていた外国人の流れは非常に不安定で、年間収支はプラスであるにもかかわらず、何カ月も流入と流出が繰り返された」と同氏は指摘する。

このように、証券取引所は、個人の流れがなくても、機関投資家の流れがなくても、外国人の流れが少なく、ヴァーレ(VALE3)の株式が今年1年間で20%以上下落しても、現在の水準にある。「ブラジルの株式市場については、非常にポジティブな予測を続けています」と彼は指摘するが、利益の動きは常に直線的ではなく、主に外部と連動して調整と修正の動きがあるかもしれないと指摘した。

Jive Investmentsの取締役社長で、中央銀行(BC)の前金融政策担当ディレクターであるLuiz Fernando Figueiredoは、Radar InfoMoneyのインタビューで、声明が予想通りの方向に進んだとしても、BCの予想より少し厳しいトーンに市場は驚いたと強調した。

とはいえ、ここ数カ月でブラジルのみならず世界的に株価は大きく改善したが、国内経済のポジティブなデータで国内シナリオはさらに良くなったと指摘する。

元BCはまた、ブラジル市場は、政権発足時の恐怖から、徴税強化、財政枠組み、税制改革の進展というパッケージによる合理性の段階を経てきたと評価する。

「現在、インフレ率は目標に向かい、中銀は金利を引き下げることができ、イールドカーブ自体もよく下がっている。最近、アメリカナス(AMER3)の件でも大きな減速を経験した信用市場は、ロックが解除されつつある。このサイクルは、株式市場、実体経済と連動し、金利低下によりレバレッジの効く資産、たとえば土木建設やインフラにとって好都合である」と同氏は評価した。