イボベスパ指数は15日(火)、0.55%安の116,171ポイントで取引を終え、11営業日連続の下落となった。これは1984年1月下旬から2月上旬にかけての11連敗以来の長さである。この連敗は目を引くが、それでも下落率は5%未満であり、7月末までの4カ月で20%近く上昇した後でもある。

今回もまた、最近のケースと同様、指数の主なウエイトは外部からのものだった。前日に発表された中国のマクロ経済データがまたもや苛立たせた。7月の鉱工業生産(年率換算)はコンセンサス4.4%増に対し3.4%増、同月の小売売上高はコンセンサス4.5%増に対し2.5%増だった。

今回もまた、最近のケースと同様、指数の主なウエイトは外部からのものだった。前日に発表された中国のマクロ経済データがまたもや苛立たせた。7月の鉱工業生産(年率換算)はコンセンサス4.4%増に対し3.4%増、同月の小売売上高はコンセンサス4.5%増に対し2.5%増だった。

「昨夜発表された中国の経済指標は、生産高、売上高ともに予想を下回り、中国の景気後退を示唆するものとなった。中国は、世界経済の主要なエンジンであり、世界の様々な製品やサービスの主要な消費国のひとつであるため、その比重は大きい。そのため、今日の証券取引所は全般的にネガティブな反応を示しています」とQuantzed社のリサーチ・ディレクター、Leandro Petrokasは説明する。

「悪いムードは主に国際市場、中国から来る。予想を大きく下回る非常に弱い鉱工業生産指標が発表されました」と、トップ・ゲインのアナリスト、Leonardo Santanaは言う。

大連証券取引所で取引される1トンの鉄鉱石価格は1.5%下落し、101.58米ドルだった。ヴァーレ(VALE3)の普通株は1%下落し、CSN(CSNA3)は0.65%下落した。他のパルプ・農産物輸出企業の株価も影響を受けた。

中国経済もさることながら、米国経済もまた、予想以上の前進に苛立った。7月の米小売売上高は前月比0.7%増、前年同月比3.17%増となったが、コンセンサスでは0.4%増、1.5%増とされていた。

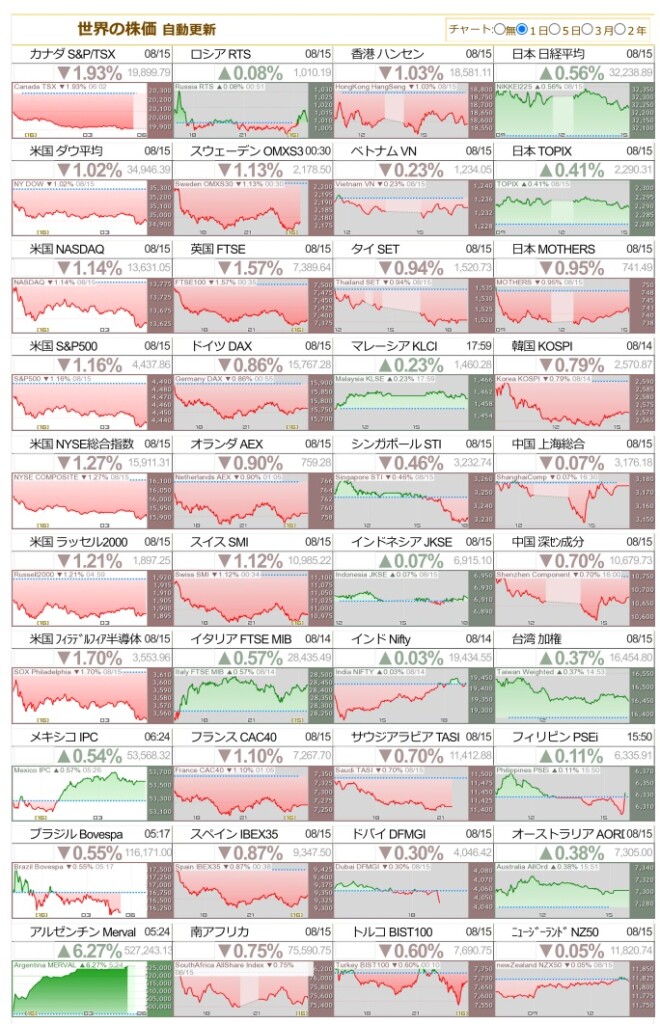

米国経済の過熱は、米連邦準備制度理事会(FRB)がさらなる利上げを余儀なくされるかもしれないとの懸念を高めている。10年物国債利回りは3.5ベーシスポイント上昇し、4.217%となった。ダウ平均は1.02%、S&P500は1.16%、ナスダックは1.14%それぞれ下落した。

また、格付け会社フィッチが米銀の格付けを引き下げる可能性があるとのコメントも米国の重荷となった。

「このようなリスク回避の動きを背景に、市場関係者は明日のFOMC議事録の公表と、米国の鉱工業生産と新築住宅建設のデータを待っている。この情報は、米国の金利動向に関する新たな賭けを調整するのに役立つだろう」と、B&T Câmbioの北・北東部外国為替責任者、Diego Costaは言う。

B&Tの専門家は、海外での警戒感がレアルを圧迫し、ドルはブラジルの通貨に対して0.43%上昇し、買値は4.986レアル、売値は4.987レアルだったと説明する。米国通貨は取引時間中に5レアルにほぼタッチした。

「国内市場では、ペトロブラス価格の動向やインフレ見通しの変更リスク、またFernando Haddad財相とArthur Lira下院議長との政治的摩擦の影響を受け、投資家の警戒感が反映され、ドルは4.9971レアルに達した。このような対立が連邦議会での財政課題の進展を妨げることが懸念されている」とCostaは説明する。

Haddadが下院の過剰な権力について語った後、Liraは「偏った、非文脈的な表明は対話プロセスに寄与しない」と発言した。

国内市場では、ペトロブラス(PETR3;PETR4)が燃料価格の再調整を発表したことで、イボベスパ指数にプレッシャーがかかり、国営企業の株価は大幅に上昇したが、イールドカーブにはプレッシャーがかかり、終始高値で引けた。2025年物のDIは4.5ベーシスポイント上昇し10.01%となり、2027年物も同様に10.19%となった。2029年と2031年の金利はともに4ポイント上昇し、10.72%と11.04%だった。一方、国有資産はほぼ横ばいで引けた。

イボベスパ指数で最も下落したのは、燃料価格とドル高に大きく影響されたゴル(GOLL4)とアズール(AZUL4)の航空株と、金利のために国内市場にリンクされたいくつかの銘柄だった。