ボベスパ指数は2日(金)、米労働市場の堅調なデータが第1四半期の米利下げ観測を一段と弱め、利下げが5月から6月に先送りされるとの疑念も浮上したことから、相場に追加圧力がかかり下落した。

ブラジルの主要株価指数は1.01%下落し、週間では1.38%の下落を記録した。

米労働省のデータによると、1月の国内雇用者数は35万3000人で、予想の18万人を大きく上回った。失業率は予想の3.8%に対し3.7%だった。

さらに、前々月までの改定で12万6,000人の雇用増となり、最大の改定は12月で、雇用創出数は16万4,000人から33万3,000人に増加した。雇用統計の11月と12月の修正があり、年次数値の修正にも影響したが、これはここ数カ月の動きの説明ではない。アジムット・ブラジル・ウェルス・マネジメントのチーフ・エコノミスト、ジーノ・オリバレス氏は、「これらの結果は、アメリカ経済の好調によって明確に説明できる」と言う。

さらに、前々月までの改定で12万6,000人の雇用増となり、最大の改定は12月で、雇用創出数は16万4,000人から33万3,000人に増加した。雇用統計の11月と12月の修正があり、年次数値の修正にも影響したが、これはここ数カ月の動きの説明ではない。アジムット・ブラジル・ウェルス・マネジメントのチーフ・エコノミスト、ジーノ・オリバレス氏は、「これらの結果は、アメリカ経済の好調によって明確に説明できる」と言う。

もうひとつの大きなサプライズは、給与(平均時給)である。同月の伸び率は0.3%と予想されていたが(ブルームバーグの中央値)、実際に観測された伸び率は予想の2倍(0.6%)となり、12月に記録された0.4%から加速した。この結果、過去12ヵ月間の累積賃金上昇率は11月の4.3%(前回発表:4.1%)から4.5%に上昇した。また、労働時間数は12月の34.3時間から1月の34.1時間へと減少した。

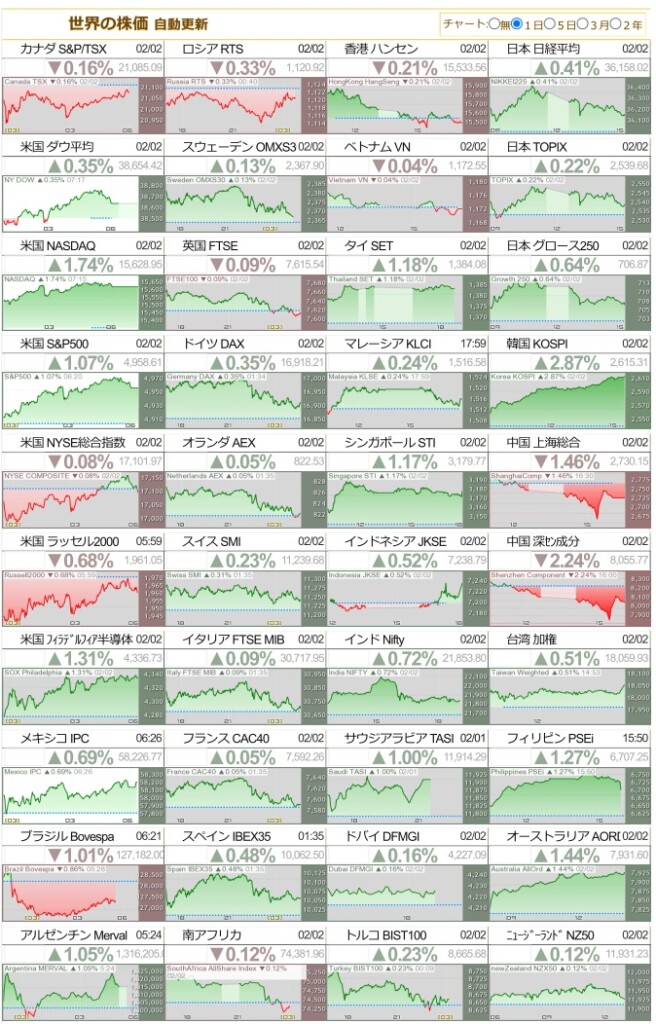

年債利回りは4.24%と、前日の3.863%から上昇した。しかし、ウォール街の株価指数は、テクノロジー企業、特にメタの決算に支えられ、上昇して引けた。ダウ・ジョーンズは0.35%、S&P500は1.07%、ナスダックは1.74%上昇した。

グローバルX ETFsのリサーチ・ディレクター、モルガン・デルドンヌ氏は、今日のマクロ経済データは、連邦準備制度理事会(FRB)が最初の利下げに向けた議論を先送りするという見方を補強するものだったと述べた。

先週水曜日、パウエル米連邦準備制度理事会(FRB)議長は、インフレ率の改善は見られるものの、3月の利下げはあり得ないと思うと述べ、早期利下げへの市場の期待に水をかけていた。

RBインベスティメントスのストラテジスト、グスタボ・クルスは、今回の雇用統計で3月利下げの可能性は完全になくなり、利下げが6月まで開始されない可能性についても「耳にタコができる」ような状況だという。米国の利下げが先送りされれば、ブラジルを含む新興国市場の魅力が低下し、新興国市場の相場が低迷する可能性がある。

モルガン・スタンレーも、FRBは6月まで利下げを見送ると見ている。「雇用統計は、労働市場が依然として過熱気味であることをさらに証明するものであり、インフレ率に焦点が当てられる。モルガン・スタンレーのインフレ見通しでは、インフレペースは12ヵ月にわたって緩やかな鈍化を続けるが、コア・サービス価格による3ヵ月および6ヵ月年率換算成長率の上昇圧力を伴う。3つの指標はすべて、第1四半期のコアインフレ率が2%を大きく上回ることを示している」

オリバレス氏は、米国の労働市場が依然として過熱状態にあることは、連邦準備制度理事会(FRB)の金融政策に明らかに影響を与えると指摘する。最近のディスインフレは、基本的に財生産部門における世界的なデフレによって説明される。一方、サービス部門は依然として好調で、この部門がアメリカ経済の主要な雇用創出部門であることからも説明できる。「従って、現在のアメリカ経済の状況は、リスクを伴うディスインフレと言える。これらのリスクは、サービス部門の行動から生じており、連邦準備制度理事会(FRB)がさらに注意を払う必要がある」

米国の金利上昇は新興市場への資金流入を減少させる傾向があり、投資家は安全性を好む。それとは別に、ブラジルのイールドカーブはアメリカのイールドカーブに追随し、国内市場に連動する銘柄に圧力をかけた。

国債の上昇に伴い、ドルはレアルに対して強含みとなり、本日、売り気配値も買い気配値も1.08%上昇の4.968レアルとなり、1週間で1.18%の上昇となった。